今日も雑記です。先日Twitterで面白いサイトをツイートされている方がいましたので取り上げてみます。そのツイートというのがこちら。

アクティブファンドを持ってる人は、たぶん知らない人が大半だろうな

— そう〠全力インデックス投資👺 (@thorlog) 2022年10月2日

FPとか銀行の人は、こういうことこそ教えてあげてよ pic.twitter.com/o8Ssy0viup

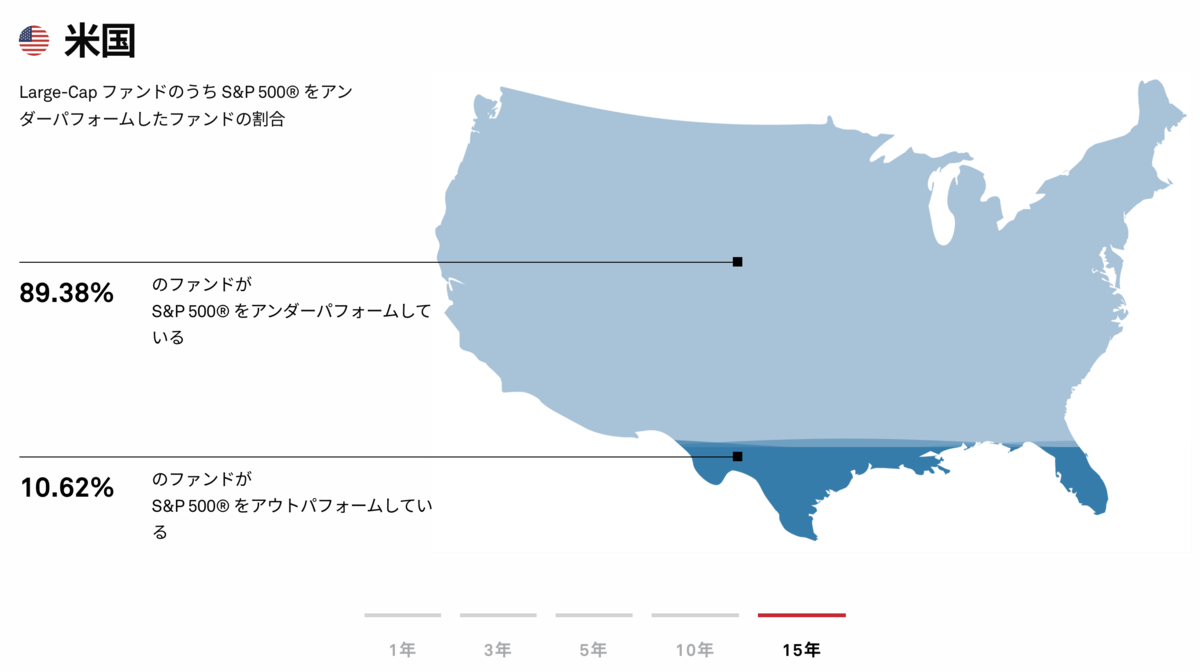

インデックス投資をされている方であればよくご存知かと思いますが、アクティブファンドの多くはインデックスファンドを上回ることができないという話と繋がる内容です。各国の指数に対して、一定期間内で指数をアウトパフォーム(運用成績が上回る)する銘柄の割合をグラフィカルに表示してくれています。

グラフィカルに表示されていて分かりやすいですよね。

実際のところの数値を見てみる

各国の数値があるので面白いのですが定番なのは米国ですかね。15年という期間で見ると、90%程度の銘柄が指数をアンダーパフォーム(運用成績が下回る)しているようです。つまり10%の銘柄しか指数を超えられていないわけで、15年投資を続けたとして、その10%にあたる銘柄を選択できなかった場合素直に指数(インデックス)へ投資していた方がマシだったということになります。実際は「売買するからその1回の銘柄選択で決まるわけではない!」という意見もあるかもしれませんが、どちらにせよそれなりに最良の選択を続ける必要があるわけでなかなか難しそうです。

ちなみに、1年という期間であれば45%程度の銘柄が、5年間であれば15%の銘柄が指数を上回っています。長くなればその分厳しくなるのは直感通りではあります。

なお、他の国を見ても似たような結果になっていますね。

自分は最良の結果を得られるであろうか、選べたとして多くの金額をベットできるだろうか

この事実をどう受け止めるかは人それぞれかもしれませんが、なかなか厳しい確率だなと感じました。短期間であればそれなりの確率かもしれませんが、継続的に当たり銘柄を選択することは中々難しいと感じます。売買すると税金もかかりますしね。

加えて確率的なことを考えると銘柄を複数に分散したくなるはずです。1銘柄に集中して失敗した際のダメージが大きいですから。そうなるとその銘柄が当たったとしても資産全体へのインパクトが小さくなります。一方でインデックスであれば投資するべき資産全体をベットできます。この投資するべき全量をベットできるというのも投資効率的には大きいのだろうなと感じます。

まとめ

このようにビジュアルで確認できるのは良いですね。言葉で聞くよりも指数を長期的に超えるのは難しいのだろうというのを数値的にも視覚的にも見えます。

Twitterに投稿されていた方も述べてましたが、このようなことをまずは教えてあげるのが大事ですね。投資と言って銘柄分析やFXとか言うのよりもはるかに優先度高いですね。